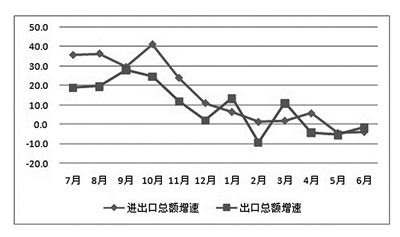

2018年7月~2019年6月石油和化学工业进出口总额增长走势(单位:%)

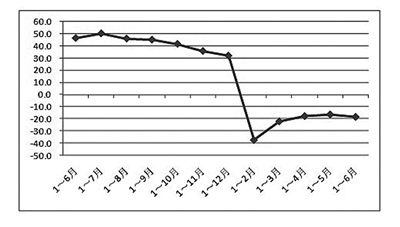

2018年6月~2019年6月石油和化工行业利润总额增长走势(单位:%)

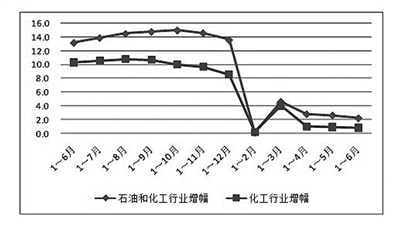

2018年6月~2019年6月石油和化学工业营业收入增长走势(单位:%)

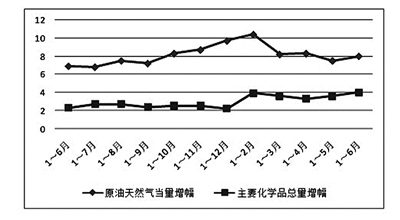

2018年6月~2019年6月原油天然气和主要化学品表观消费总量增长情况(单位:%) 上半年,石油和化工行业经济运行总体平稳。全国油气和主要化学品生产稳中加快,行业投资恢复较快增势,消费增长平稳,进出口保持增长;效益趋向好转,企业经营环境不断改善,经济增长结构继续优化。但是,行业经济运行下行压力二季度有所加大,市场分化、震荡加剧,成本高位运行,外部环境不确定性不稳定性增加。

一、主要经济指标完成情况

据统计,1~6月,石油和化工行业增加值同比增长4.5%;营业收入6.06万亿元,增长2.2%;利润总额3596亿元,下降18.3%;进出口总额3586.6亿美元,增长1%。全国原油天然气总产量1.73亿吨(油当量),增长4.8%;主要化学品总产量增长约3.9%。

(一)增加值增速放缓,营业收入基本平稳

据国家统计局数据,截至6月末,石油和化工行业规模以上企业26012家,上半年增加值同比增长4.5%,增速比前5月加快0.1个百分点,低于同期全国规模工业增加值增幅1.5个百分点。其中,化学工业增加值增长4.6%,比前5月加快0.2个百分点;石油天然气开采业增长9.1%,减缓0.4个百分点;炼油业增长2.9%,回落0.1个百分点。

1~6月,石油和化工行业营业收入6.06万亿元,同比增长2.2%,比1~5月减缓0.4个百分点,占全国规模工业营业收入的11.9%。

其中,化学工业营业收入3.5万亿元,同比增长0.8%;炼油业营业收入1.9万亿元,增长2.2%;石油和天然气开采业营业收入5299.6亿元,增长9.3%。

化学工业中,农药、合成材料、涂(颜)料、专用化学品制造和化学矿采选等营业收入保持增长,增速依次为8%、3.8%、0.8%、0.4%和0.3%。基础化学原料制造下降0.7%,橡胶制品和肥料制造分别下降0.3%和1.5%。

(二)能源和主要化学品生产稳中加快

据统计,1~6月全国原油天然气总产量1.73亿吨(油当量),同比增长4.8%,比1~5月加快0.2个百分点;主要化学品总产量增幅约3.9%,加快0.3个百分点。

原油和天然气生产加快。上半年,全国原油产量9539万吨,同比增长0.8%,比前5月加快0.1个百分点;天然气产量864.1亿立方米,增长10.3%,加快0.5个百分点;液化天然气产量527万吨,增长19.6%。1~6月,全国原油加工量3.17亿吨,同比增长5.8%;成品油产量(汽、煤、柴油合计,下同)1.76亿吨,下降1.8%。其中,柴油产量8080.6万吨,下降7.8%;汽油产量7036万吨,增长2.9%;煤油产量2509.8万吨,增长7%。

重点化学品生产总体趋快。上半年,全国乙烯产量1014.8万吨,同比增长9.8%;纯苯产量415.9万吨,下降2.1%;甲醇产量2439.2万吨,增长2.8%;涂料产量964.5万吨,增长4.8%;化学试剂产量940.9万吨,增长10.8%;硫酸产量4226.3万吨,增长3.6%;烧碱产量1744.8万吨,增长0.2%;电石产量1277.9万吨,下降0.9%;多晶硅产量15.9万吨,下降1.5%;合成树脂产量4557.3万吨,增长7.4%;合成纤维单(聚合)体产量3518.4万吨,增长4.3%。此外,轮胎外胎产量4.04亿条,下降1%。

化肥总产量保持增长。上半年,全国化肥产量(折纯,下同)2964.7万吨,同比增长2.9%。其中,氮肥产量1880.5万吨,增长4.9%;磷肥产量710.9万吨,下降5%;钾肥产量352.7万吨,增长11.4%。1~6月,农药原药产量(折100%)103.5万吨,增长2%;农用薄膜产量50.5万吨,下降3.2%。

(三)能源消费快速增长,主要化学品增长加快

数据显示,1~6月,我国原油天然气表观消费总量4.75亿吨(油当量),同比增长8%,增速较上年同期加快1.1个百分点;主要化学品表观消费总量增长4%,加快1.7个百分点。

原油消费快速增长,天然气有所减缓。1~6月,国内原油表观消费量3.4亿吨,同比增长6.8%,比上年同期加快3个百分点,对外依存度71.9%;天然气表观消费量1503.3亿立方米,增长11%,回落5.1个百分点,占原油天然气表观消费总当量的28.5%,对外依存度42.5%。1~6月,国内成品油表观消费量1.52亿吨,同比下降3.5%。其中,柴油表观消费量6952万吨,下降10.5%;汽油表观消费量6372.8万吨,增长4.5%;煤油表观消费量1850.7万吨,下降0.2%。

基础化学原料消费总体稳中趋快,合成材料基本平稳。数据显示,1~6月,基础化学原料表观消费总量增长约3.2%,比上年同期加快3个百分点。其中,乙烯表观消费量1154.2万吨,同比增长10.9%;甲醇表观消费量2890.4万吨,增长5.7%;硫酸表观消费量4143.9万吨,增长1.2%;烧碱表观消费量1694.4万吨,增长2.1%。上半年,合成材料表观消费总量增长约6%,较上年同期回落1个百分点。其中,合成树脂表观消费量5846.4万吨,增长8.6%;合成纤维单(聚合)体表观消费总量3920.2万吨,增长3.1%。

化肥消费总量小幅回升。1~6月,全国化肥表观消费量(折纯,下同)2822.4万吨,同比增长0.7%,去年同期为下降2.2%。其中,氮肥表观消费量1646.1万吨,增长1.2%;磷肥表观消费量502.6万吨,下降13.1%;钾肥表观消费量653.2万吨,增长13.5%;磷酸二铵(实物量)表观消费量533.3万吨,下降4.1%。

(四)化工行业投资较快增长

据国家统计局数据,1~6月,化学原料和化学制品制造固定资产投资同比增长9.3%,比1~5月加快1.9个百分点,而全国工业投资增长为3.3%。化工行业投资增速明显领先于全国工业投资平均水平。

(五)对外贸易保持增长

上半年,受贸易战和全球经济疲软等不确定因素影响,我国石油和化工行业进出口贸易明显放缓,但仍保持增长局面。海关数据显示,1~6月全行业进出口总额3586.6亿美元,同比增长1%,占全国进出口贸易总额的16.6%。其中,出口总额1122.3亿美元,增长0.5%;进口总额2464.3亿美元,增长1.3%。贸易逆差1342亿美元,同比扩大2.1%。

6月,石油和化工行业进出口总额592.2亿美元,同比下降3.9%。其中,出口200亿美元,下降1.9%;进口392.2亿美元,下降4.9%。

橡胶制品出口小幅增长,成品油大幅回落,化肥恢复性增长。上半年,橡胶制品出口总额227.2亿美元,同比增长0.8%;出口总量492.8万吨,增长3.8%。成品油(汽、煤、柴合计)出口总额160.8亿美元,增长5.1%,为3年多来最低增速;出口量2720.6万吨,增长11.1%。化肥出口总额35.1亿美元,增长31%;出口量1259.2万吨(实物量),增长26.7%。

原油和天然气进口保持较快增长。1~6月,国内进口原油2.45亿吨,同比增长8.8%,增速比去年同期加快2.9个百分点;进口天然气653.9亿立方米,增长11.7%。

二、行业效益情况

利润降幅较大。1~6月,石油和化工行业实现利润总额3596亿元,同比下降18.3%,降幅较1~5月扩大2个百分点,占同期全国规模工业利润总额的12.1%。每100元营业收入成本82.57元,同比上升1.3元;资产总计13.23万亿元,增长7.6%;资产负债率56.06%,上升0.54点;行业亏损面为21.7%,扩大3个百分点。1~6月,全行业营业收入利润率为5.93%,同比下降1.48点;毛利率为17.43%,回落1.3点。产成品存货周转天数为16.1天;应收票据及账款平均回收期为36.5天。

(一)石油和天然气开采业效益较好

利润持续较快增长。1~6月,石油和天然气开采业规上企业295家,实现利润总额1046.6亿元,同比增长19.6%,占石油和化工行业利润总额的29.1%。其中,石油开采利润总额792.9亿元,增长21.4%;天然气开采利润总额206.2元,增长6.1%。

单位成本总体下降,亏损企业亏损情况改善。1~6月,石油和天然气开采业营业成本3504亿元,同比增长8%;每100元营业收入成本66.12元,同比下降0.84元。其中,石油开采100元收入成本58.3元,下降2.63元;天然气开采100元收入成本58.88元,上升1.06元。上半年油气开采业亏损面为37.6%,同比缩小0.5个百分点;亏损企业亏损额58.2亿元,下降60.6%;资产总计2.5万亿元,增长13.3%,资产负债率48.48%,上升3.05个百分点;应收票据及账款1132.7亿元,增长5.2%;产成品资金122.3亿元,增长5.9%。数据还显示,1~6月,油气开采业财务费用大幅增长55.1%;管理费用下降14.3%。

1~6月,石油天然气开采业营业收入利润率为19.75%,同比上升1.7点;毛利率为33.88%,上升0.84点。产成品存货周转天数为6.1天;应收票据及账款平均回收期为33.8天。

(二)炼油业效益大幅下滑

利润持续大幅下降。1~6月,炼油业规上企业1091家,实现利润总额408.5亿元,同比下降62.7%,降幅较前5月扩大4.1个百分点,占石油和化工行业利润总额的11.4%。

单位成本不断上升,亏损企业亏损情况加剧。1~6月,炼油业营业收入成本1.57万亿元,同比增长6.5%;每100元营业收入成本82.35元,上升3.34元。1~6月,炼油业亏损面为33.5%,同比扩大10个百分点;亏损企业亏损额137亿元,上升167.9%;资产总计2.42万亿元,增加14.4%;资产负债率63.25%,上升3.89点。1~6月,炼油业应收票据及账款1544.4亿元,同比增长10.9%;产成品资金1015.8亿元,增长4.5%。此外,财务费用和管理费用分别增长0.3%和下降9%。

1~6月,炼油业营业收入利润率为2.14%,同比下降3.72点;毛利率为17.65%,下降3.34点;产成品存货周转天数为11.3天;应收票据及账款平均回收期为13天。

(三)化学工业效益趋向好转

利润降势趋缓。1~6月,化工行业规上企业23126家,实现利润总额2085.4亿元,同比下降13.1%,降幅较前5月扩大0.3个百分点,但收窄趋势没有改变,占石油和化工行业利润总额的58%。其中,农药、涂(颜)料制造和橡胶制品等利润保持增长,增速分别为17.6%、1.2%和6%;基础化学原料制造利润降幅较大,为26.9%;合成材料和专用化学品制造利润分别下降11.8%和6.7%;肥料制造和化学矿采选利润降幅为13.3%和3.4%。

单位成本升势减缓,亏损企业情况基本稳定。1~6月,化工行业营业成本2.98万亿元,同比增长1.8%;每100元营业收入成本85.14元,上升0.78元。其中,基础化学原料制造每100元营业收入成本为85.61元;合成材料制造为87.83元;专用化学品制造为84.24元;涂(颜)料制造为79.12元;肥料制造为86.23元;橡胶制品为84.7元;煤化工产品制造为90.02元。1~6月,化工行业亏损面为20.6%,同比扩大2.8个百分点;亏损企业亏损额362亿元,扩大14.6%;资产总计7.88万亿元,增长4.1%;资产负债率56.24%,下降1.09点。1~6月,化工行业应收票据及账款9959亿元,同比增长2.4%;产成品资金3108.3亿元,增长3.7%。此外,财务费用和管理费用分别下降9.7%和增长2%。

1~6月,化工行业营业收入利润率为5.95%,同比下降0.95点;毛利率为14.86%,回落0.78点。产成品存货周转天数为18.9天;应收票据及账款平均回收期为46.6天。

三、主要市场走势

上半年,石油和主要化学品市场价格总水平走势分化,低位波动。其中,石油和天然气开采业保持回升势头,而化学工业则持续疲软。统计局价格指数显示,6月油气开采业出厂价格同比下跌1.8%,环比跌幅3.9%;化学原料和化学品制造业同比下跌3.8%,环比跌幅1.1%。1~6月,石油和天然气开采业价格总水平涨幅3.1%;化学原料和化学品制造业价格总水平跌幅2.5%。

(一)国际油价震荡回升

上半年,国际油价触底回升,波动较大,4月达到高点,此后震荡回调,6月回调幅度较大。监测数据显示,6月WTI原油(普氏现货,下同)均价为54.53美元/桶,环比下跌10.8%,同比跌幅18.2%;布伦特原油均价63.37美元/桶,环比下跌10.6%,同比跌幅15.3%;迪拜原油均价61.54美元/桶,环比下跌11.3%,同比跌幅16.8%;胜利原油均价56.6美元/桶,环比下跌10.8%,同比跌幅16.1%。6月,上述四地原油平均价格为59.01美元/桶,环比下跌10.9%,同比跌幅16.5%;上半年均价为61.78美元/桶,同比跌幅6.9%。

期货价格趋稳。截至6月末,纽约商品交易所7月交货的轻质原油均价为54.71美元/桶,同比下跌18.8%;8月均价为54.87美元/桶,同比下跌22.6%。伦敦布伦特7月交货的原油均价为63.11美元/桶,同比下跌16.9%;8月均价为64.03美元/桶,下跌14.6%。上海交易中心7月交货的原油均价为427.31元/桶,环比下跌12%;8月为431.31元/桶,环比上涨0.6%。

根据目前中东等产油地区局势变化、国际原油市场价格走势,以及全球宏观经济形势发展等情况判断,下半年国际原油市场价格短期波动可能依然很大,但总水平较上半年大致持平,相对低位,原油均价在60美元/桶左右。

(二)基础化学原料市场低位震荡

上半年,基础化学原料市场总体低位震荡,价格总水平跌幅较大,走势分化。其中,有机化学原料市场波动相对剧烈。6月,在监测的39种主要无机化学原料中,市场均价同比上涨18种,比上月减少3种;环比上涨16种,减少7种。在监测的84种主要有机化学原料中,同比上涨20种,比上月减少2种;环比上涨31种,增加1种。

无机化学原料:6月,硫酸(98%,净水)市场均价300元/吨,环比和同比跌幅均为14.3%;硝酸(≥98%)市场均价1780元/吨,环比上涨6.6%,同比涨幅11.3%;烧碱(片碱,≥96%)均价2980元/吨,环比下跌7.7%,同比跌幅22.6%;纯碱(重灰)均价1980元/吨,环比下跌1.5%,同比跌幅7.5%;电石均价2660元/吨,环比下跌1.1%,同比跌幅8.9%;硫黄均价960元/吨,环比上调2.1%,同比跌幅12.7%。

有机化学原料:6月,乙烯(东北亚)市场均价809美元/吨,环比下跌17.2%,同比跌幅39.4%。国内市场,丙烯市场均价7590元/吨,环比上涨5.7%,同比跌幅10.5%;纯苯均价4630元/吨,环比上涨3.3%,同比跌幅27.2%;甲苯(石油级,净水)均价5130元/吨,环比下跌1.2%,同比跌幅16.7%;甲醇均价2170元/吨,环比下跌5.2%,同比跌幅24.1%;乙二醇(优等品)均价4480元/吨,环比下跌0.9%,同比跌幅37.6%。

上半年,基础化学原料市场需求保持低速增长态势,需求增长动力明显不足;有机化学原料进口压力仍较大,价格总水平持续低位徘徊,竞争激烈。目前,国际原油、煤炭等大宗原材料商品市场高位回落,石化市场价格支撑力不足。预计下半年基础化学原料市场需求将延续低速增长格局,价格整体依然相对疲软,较上半年可能略有回升,市场继续震荡分化。

(三)合成材料市场弱势运行

上半年,合成材料市场总体较为疲软,价格波动剧烈,分化明显。其中,合成纤维单体市场价格降幅相对较大。

合成树脂:6月,聚氯乙烯(LS-100)市场均价7240元/吨,环比下跌1.5%,同比涨幅0.3%;高密度聚乙烯(5000S)均价8810元/吨,环比下跌2.4%,同比跌幅23.4%;聚丙烯(T30S)均价8520元/吨,环比下跌3.4%,同比跌幅8.6%;PA66(101L)均价26700元/吨,环比下跌8.2%,同比跌幅16%;POM(F20-03)均价12900元/吨,环比下跌1.5%,同比跌幅19.9%;聚酯切片(长丝级半光)均价6920元/吨,环比下跌2.3%,同比跌幅8.9%。

合成橡胶:6月,顺丁橡胶(一级)市场均价11500元/吨,环比上涨1.8%,同比跌幅2%;丁苯橡胶(1502)均价10600元/吨,环比下跌6.2%,同比跌幅12.4%;丁腈橡胶(26A)均价18600元/吨,环比下跌3.6%,同比跌幅12.3%;氯丁橡胶(A-90)均价30500元/吨,环比下跌1.9%,同比涨幅3.4%。

合成纤维原料:6月,己内酰胺(≥99.9%)市场均价11800元/吨,环比下跌2.5%,同比跌幅27.2%;丙烯腈(≥99.9%)均价12300元/吨,环比上涨3.4%,同比跌幅21.2%;精对苯二甲酸均价6080元/吨,环比上涨2.7%,同比涨幅5.4%。

上半年,国内合成材料市场消费保持平稳较快增长,进口量增加较快,国内市场竞争加剧,压力增大,价格偏低。综合目前市场情况和国际油价走势分析,下半年合成材料市场总体将延续疲软走势,价格趋于相对平稳。

(四)化肥市场基本平稳

上半年,国内化肥市场总体运行平稳,价格波动不很大。监测显示,6月尿素市场均价1970元/吨,环比下跌2.5%,同比跌幅1%;磷酸二铵均价2650元/吨,环比下跌1.1%,同比涨幅5.2%;磷酸一铵均价2130元/吨,环比下跌0.9%,同比跌幅3.6%;国产氯化钾均价2350元/吨,环比持平,同比涨幅4.4%;45%硫基复合肥均价2350元/吨,环比下跌1.7%,同比跌幅1.3%。

目前,国内化肥市场供需保持稳定,消费维持在零增长左右,出口恢复性增长。但成本高位运行,企业效益低位徘徊。根据市场和价格走势判断,下半年国内化肥市场价格总体将延续平稳运行格局,价格或小幅回升。

(五)轮胎市场回升

上半年,国内轮胎市场总体呈现回升态势,价格运行平稳。市场监测显示,6月载重子午胎(12.00R20-18PR)市场均价2259元/条,环比上涨0.1%,同比涨幅4.6%;轿车子午胎(215/55R16)均价619元/条,环比上涨0.5%,同比涨幅7.5%;轻卡斜交胎(7.50-16-14PR)688元/条,环比上涨0.4%,同比涨幅4.7%。

今年以来,国内轮胎市场总体保持向好局面,价格稳中回升,出口稳中加快;市场供需继续改善,行业效益持续好转。预计下半年国内轮胎市场总体将延续平稳格局,价格保持回升走势。

四、新情况新问题及主要经济指标增长预测

(一)当前经济运行中的新情况、新问题

一是世界经济不确定性不稳定性增加。第一,美国单边主义、霸凌主义不断加强,导致全球贸易保护主义抬头,贸易规则破坏,贸易大幅放缓。4月初,世界贸易组织发布《全球贸易数据与展望》报告,将今年全球贸易增长预期由此前的3.7%大幅下调至2.6%。第二,全球制造业出现疲软。受贸易战影响,美国制造业活动采购经理人指数6月降至50.1,比上月回落0.4个百分点,是近10年来的最低水平。IHS马基特公司6月21日公布的数据显示,欧洲制造业活动在6月出现萎缩,为欧洲制造业6年来最疲软的一个季度。同时,日本制造业活动处于3年来的最低点。第三,地区局势动荡加剧。美伊对抗持续升级,甚至扬言诉诸武力,中东局势再度恶化,国际油价剧烈波动。由于贸易摩擦升级和经济不确定性加剧,世界经济增长前景显著恶化。近期,国际权威机构纷纷下调今明两年全球经济增长预期。分析认为,世界经济发展正步入一种无序、无规则状态。

二是经济面临较大下行压力。二季度以来,行业经济运行下行压力有所增大。最新数据显示,上半年行业增加值增速只有4.5%,为1年多来低位。从市场价格看,总体疲软。今年以来,化学工业价格总水平持续下跌,且降幅有扩大的趋势。从市场消费看,增长依然乏力。上半年化学品消费总量增幅仅为4%,虽较上年有所提高,但仍处于历史同期较低位置。从进出口看,虽保持了增长,但增速持续放缓,累计进出口总额增幅只有1%,为2年多来最低水平。总体看,行业经济调整仍在持续之中。

三是单位成本高位运行。1~6月,全行业营业成本增幅3.8%,仍高出营业收入增幅1.6个百分点;每100元营业收入成本较前5月上升0.16元,同比上升1.3元。其中,化工行业每100元营业收入成本与前5月持平,同比上升0.78元。

四是炼油业效益大幅下滑。上半年,炼油业利润降幅达到62.7%,且二季度降幅呈扩大趋势。单位成本持续上升,每100元营业收入成本突破82.3元,创2015年以来最高水平;行业亏损面也较大,逾三分之一。历史上看,原油市场大幅波动,都会导致国内炼油业效益急剧下滑,甚至亏损。

(二)主要经济指标增长预测

根据宏观经济运行趋势,行业生产、价格走势,以及结构调整变化等综合因素分析判断,下半年石油和化工行业经济运行回升有所加快,预计2019年全行业营业收入增长约6%。其中,化学工业营业收入增长约5%。

预计全年石油和化工行业利润总额与上年大致持平。

预计全年石油和化工行业进出口总额增长约5%。其中,出口增长约4%。

预计全年原油表观消费量同比增长约5%;天然气表观消费量增长约12%;成品油表观消费量增长约1%;化肥表观消费量比上年略有下降;合成材料表观消费总量增长约6.5%;乙烯表观消费量增长约9%;烧碱表观消费量增长约4%。

中化新网讯9月26日,由中国化工经济技术发展中心主办的2025中国石油化工产业高质量发展大会在河北沧州举行。大会围绕新材料、绿色低碳等热点议题展开深入研讨,为“十五五”期间石化产业高质量发展明确方向...

近日,由中国化工经济技术发展中心等单位起草的《化工园区安全风险评估导则》(以下简称《导则》)发布。《导则》规定了化工园区安全风险评估的总体要求、评估程序、评估内容和方法以及评估报告,将于5月1日起实施...

从1949年的126家化工企业、固定资产原值407万元,到2023年化工规上企业主营业务收入近3万亿元,化工经济总量连续32年居全国首位,山东化工行业多年来实现了巨大腾飞,创造了斐然成就。 中....

近日,在西安召开的2024全国石油化工行业经济形势分析会第二分论坛——原油及成品油市场形势研讨会上,业内人士认为,期货作为企业对冲风险的管理工具,在为企业提供参考的同时,能够有效帮助石化行业平稳运...

近日,由中国化工经济技术发展中心、中国化学工程集团有限公司、中国工业互联网研究院等单位联合编制的《化工园区智慧化评价导则》(以下简称《评价导则》)行业标准正式发布,将于2024年10月1日开始实....

10月26日,2023中国化工园区论坛在泉州召开。本次大会由中国石油和化学工业联合会、福建省泉州市人民政府、中国化工经济技术发展中心主办,吸引了来自政府、协会、化工园区、化工企业、化工园区配套服务商、...