导语

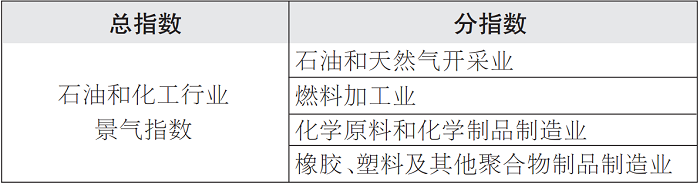

石油和化工行业景气指数由中国石油和化学工业联合会与山东卓创资讯股份有限公司联合编制,是石油化工行业的微观景气循环监控指标,包括“石油和天然气开采业景气指数”“燃料加工业景气指数”“化学原料和化学制品制造业景气指数”“橡胶、塑料及其他聚合物制品制造业景气指数”4个分指数。石油和化工行业景气指数的景气指标选择以度量行业的潜在产出和经济效益为标准,包括生产类微观数据和行业效益类数据,其中生产类微观数据包括产能利用率、产品盈利能力、产成品库存水平。基础数据来源于与千余家企业建立的定期调研评估结果。

核心摘要

●全球经济低迷 指数继续回调

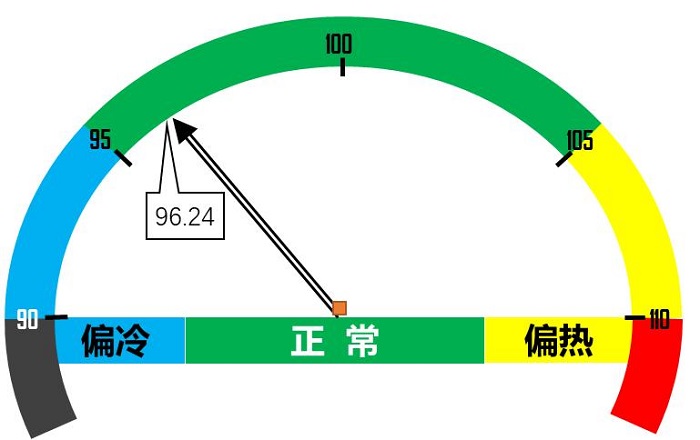

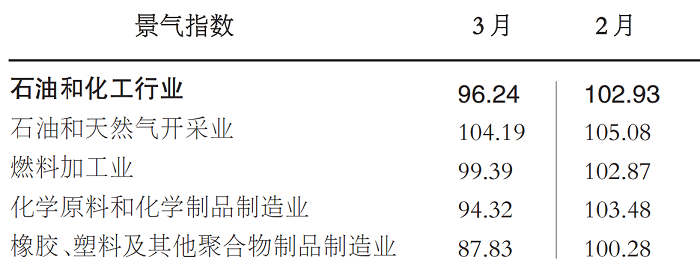

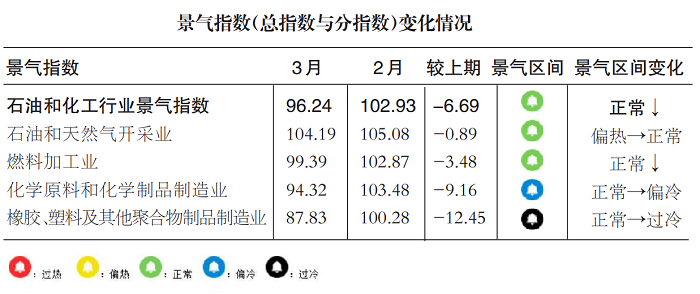

3月,全球经济持续低迷,对国内经济复苏形成冲击,导致终端需求恢复不及预期,企业多以按需采购为主,存货周转率持续走低,石油和化工行业景气指数环比下降6.69个百分点,至96.24%。从分指数看,1—2月国内石化行业景气度尚可,基数较高,3月由于终端需求偏弱,企业采购节奏放缓,库存周转变慢,化学原料和化学制品制造业和橡胶、塑料及其他聚合物制品制造业景气指数环比分别出现9.16个百分点和12.45个百分点的较大降幅。采购的放缓使成品油需求下降,燃料加工业景气指数环比下降3.48个百分点。原油加工景气度的下降使得原油的需求减弱,石油和天然气开采业景气指数环比小幅回落0.89个百分点。

热点聚焦

●国内经济复苏态势显现

3月,中国制造业采购经理指数(PMI)连续2个月回升,但是非制造业PMI则相对较弱,终端需求的恢复呈现冷热不均的现象,仍需政策组合拳持续发力以巩固复苏态势。

●美国关税政策扰动大宗商品市场

美国2月的居民消费收入和支出数据存在明显差异,说明美国民众对特朗普关税政策影响的担忧持续升温。这种贸易摩擦的升级不仅影响美国本土经济复苏的节奏,也会加剧对全球大宗商品市场价格的扰动。

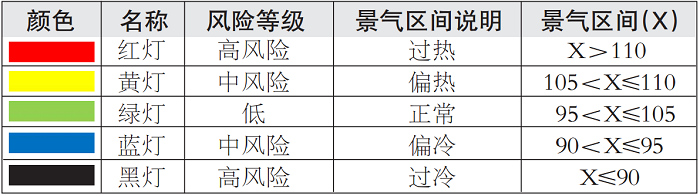

景气区间

指数数据

建议及提示

●市场预期

4月,国内宏观政策的效应进一步释放,终端行业的复苏态势或将进一步延续,叠加假日经济的持续向好,将带动石油和化工行业景气的上升,景气指数预计会有所回暖。

●风险提示

持续关注美国关税政策变化以及贸易摩擦升级对大宗商品市场的影响。

一、石油和化工行业景气概况

3月是传统的季节性旺季,但全球经济持续低迷,加之美国关税政策影响的加剧,对国内经济的复苏带来一定的冲击,导致国内终端需求的恢复不及预期,补库节奏放缓,存货周转率明显下降,石油和化工行业景气指数环比继2月下降后继续回落。从分指数看,3月房地产业复工水平不及预期,且竣工数据绝对值持续偏低,房地产等行业的整体表现也不及往年,补库节奏持续放缓,导致偏下游的化学原料和化学制品制造业和橡胶、塑料及其他聚合物制品制造业的存货周转率放缓,利润率下降,景气指数环比均下降,但是景气度都好于去年同期。补库节奏的放缓也影响到运输需求,燃料加工业景气指数环比出现了下滑。下游行业景气度的下降影响了原油需求,石油和天然气开采业景气指数环比小幅下降。

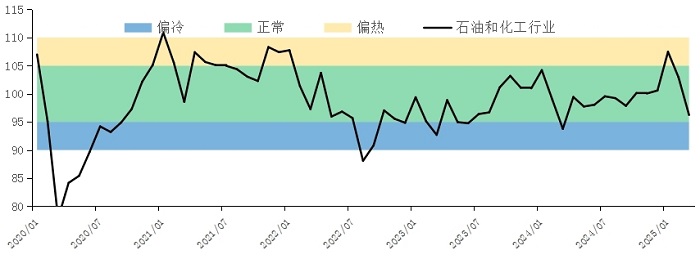

图1 石油和化工行业景气指数运行趋势(历史平均水平=100)

生产方面,3月石化行业上下游的生产出现明显差异,原油开采生产保持了较好水平,但是部分产业链生产均出现了不同程度的下滑,且越接近终端下滑越明显。

利润方面,3月国际油价震荡上涨,石油和天然气开采业利润率有所提高,但是偏下游的相关产品的价格并未上涨,多数产品价格维持低位运行或呈现下跌态势,行业利润持续收缩。

存货周转方面,3月终端需求恢复不及预期,补库节奏未见明显起色,多以按需采购为主,带动景气指数下跌。

二、热点分析及未来展望

1.国内经济复苏态势显现,但结构性问题仍存

3月,制造业整体呈现出季节性回升的态势,PMI环比上升0.3个百分点至50.5%,与历史同期相比保持稳定。分项指标看,生产扩张与需求回暖共同支撑PMI回升,但值得注意的是,原材料库存指数仍处于收缩区间,厂商库存管理策略采取“以需定采”模式,印证了国内定价的大宗商品价格缺乏趋势性上涨的动力。3月,非制造业PMI商务活动指数环比上升0.4个百分点至50.8%。从分项上看,上涨分项涨幅有限,下降分项却显示出了明显的降幅,不少分项都处于近9年以来的季节性最低水平,凸显当前内需复苏基础仍不牢固。

终端需求呈现结构性特征,即房地产新房销售回暖明显,但新开工与施工传导仍显迟滞,行业整体处于渐进式复苏通道;而汽车、家电等耐用消费品市场表现出较强的韧性,今年《政府工作报告》提出,将安排3000亿元超长期特别国债支持消费品以旧换新,对行业需求具有较强支撑。当前需求端冷热不均现象突出,仍需政策组合拳持续发力以巩固复苏态势。

2.美国经济表现不佳,扰动全球大宗商品市场

3月,美国经济延续下行态势,多项指标表明增长动能趋弱。美国2月个人名义/实际收入增速虽呈小幅回升,但个人消费支出增速连续两个月环比回落;同期,密歇根大学消费者信心指数持续探底,已逼近2020年年中低点,反映居民对特朗普关税政策效应及市场前景的担忧升温。值得注意的是,随着4月对等关税政策落地,叠加后续可能升级的关税博弈与贸易谈判,美国经济将面临政策不确定性与输入性通胀压力的双重掣肘。这种贸易摩擦的螺旋式升级不仅影响美国本土经济复苏的节奏,外溢效应也会加剧全球大宗商品市场的价格波动。

3.石油和化工行业景气展望

3月,全球经济低迷,对国内冲击加大,终端行业采购节奏不及预期,库存周转率明显走弱,行业景气指数继续回落。4月,国内的宏观经济政策会开始逐步释放,同时国内假日经济将持续向好,终端需求的恢复速度或将提高,带动景气指数回暖。然而,4月外部关税环境更加严峻,需持续警惕超预期关税政策对国内经济的冲击。

附录

1.指数结构

2.景气区间

3.景气指标说明

生产热度是根据产品的价差、开工、库存3个基本面数据,通过行业生产热度核心算法计算得到的景气指标,反映企业经理人对生产经营的调整。对企业生产运行情况反映较为敏感和领先,稳定性低于成本利润率、存货周转率。

成本利润率是反映行业投入产出水平的重要指标,在效益指标中较为敏感,稳定性最高。从微观景气循环周期上来说,成本利润率高是景气度高的证明。

存货周转率,即存货的周转速度,反映存货的流动性和资金占用量是否合理,是衡量企业资金利用率的核心指标。其稳定性和敏感性介于生产热度和成本利润率中间。

一季度,随着“并购六条”落地显现,政策红利不断释放,A股并购重组市场继续涌动。同花顺iFinD数据显示,按首次公告日并剔除失败案例计,截至3月31日,年内A股市场共披露1183单并购重组案例。从披...